RESOLUCIÓN que modifica las Disposiciones de carácter general aplicables a las entidades de ahorro y crédito popular, organismos de integración, sociedades financieras comunitarias y organismos de integración financiera rural, a que se refiere la Ley de Ahorro y Crédito Popular |

Jueves 18 de Abril de 2024 |

3.32.72 Bitácoras de Cumplimiento

La Bitácora de cumplimiento es un documento, usualmente bajo la forma de una cédula, la cual contiene cada uno de los elementos que compone una determinada regla.

El objetivo del empleo de Bitácoras será medir el nivel del cumplimiento de la Entidad con todos los aspectos identificables del contenido de la regulación secundaria emitida por la Comisión, así como la normatividad interna de la Entidad.

Su elaboración se fundamenta en las disposiciones existentes y se complementa con información recabada por la supervisión. Esta información hace referencia a los documentos y acciones emprendidas por las Entidades y sus compromisos, obteniéndose así un panorama del cumplimiento normativo de la Entidad.

Se sugiere que la construcción de una bitácora sea como el ejemplo que se muestra a continuación:

Identificar los puntos que conforman la regla o disposición en cuestión;

Relacionar en la primera columna de la matriz cada uno de estos puntos;

En la segunda columna, transcribir cada punto relacionado a una pregunta que se pueda contestar de manera simple incluyendo un espacio para registrar la respuesta obtenida, por ejemplo:

a) Preguntas cuya respuesta puede ser: Sí/No

b) Preguntas cuya respuesta puede ser un indicador, una fecha o un número: 30%;

En la cuarta columna se califica el cumplimiento alcanzado por la Entidad de acuerdo con las categorías siguientes:

a) Alto;

b) Medio; y

c) Nulo.

La quinta columna contiene un comentario del Supervisor en el que explica la causa del valor asignado;

La sexta columna sirve para hacer referencia al documento o al papel de trabajo que describe la instancia o la acción emprendida por la Entidad para cumplir con dicho punto, y

Finalmente se establece la fecha esperada en que tendrá lugar dicha acción.

Ejemplo de una bitácora:

|

ADMINISTRACIÓN DE RIESGO DE CRÉDITO |

|||||

|

Artículo 116 de la LACP |

|||||

|

BITÁCORA |

|||||

|

NIVEL IV |

|||||

|

Disposición |

Cuestionamiento |

Respuesta |

Cumplimiento |

Comentarios/ Actividad |

Documento |

|

CLÁUSULA V.- PROCESO CREDITICIO |

|

|

|

|

|

|

Las Entidades deberán delimitar las distintas funciones y responsabilidades en el desarrollo de la actividad crediticia, tomando en cuenta, entre otras, las siguientes: I. El establecimiento de estrategias, políticas y procedimientos de crédito, así como su implementación. II. La promoción, otorgamiento de crédito, así como de la recuperación de la cartera crediticia. III. El control y revisión del cumplimiento de las normas, políticas y procedimientos de crédito. IV. La evaluación y seguimiento del riesgo de crédito de la entidad |

¿La Entidad delimita las funciones y responsabilidades en el desarrollo del establecimiento de estrategias, políticas y procedimientos de crédito, así como su implementación? |

Sí |

Alto |

Entrevista con el Director de la Entidad |

Manual de Políticas de Crédito/ Organigrama |

|

¿La Entidad delimita las funciones y responsabilidades en el desarrollo de la promoción, otorgamiento de crédito, así como de la recuperación de la cartera crediticia? |

Sí |

Alto |

Entrevista con el Director de la Entidad |

Manual de Políticas de Crédito/ Organigrama |

|

3.4 Cierre de la Visita

3.41 Conclusión de la Visita

Una vez que el programa de la visita se haya cubierto, se procederá a solicitar al Director o Gerente General de la Entidad una reunión a fin de concluir de manera formal la visita de inspección mediante la firma de una constancia denominada “Constancia de hechos de cierre de visita”. El contenido mínimo que debe tener esta constancia es:

○ Lugar, fecha y hora en que se levanta.

○ Personas que participan en la constancia.

○ Fundamento legal.

○ Fecha del escrito de notificación de la visita.

○ Se debe consignar que el Comité de Supervisión difundirá el resultado de la visita como se establece en esta Guía. Es necesario aclarar que los resultados de la visita no se comunicarán a la Entidad en este momento, este acto implica la formal salida de los Supervisores de la Entidad.

○ Nombramiento de testigos de asistencia.

3.42 Informe de la Visita

El propósito de elaborar y enviar un informe a la Entidad bajo supervisión es que ésta conozca la situación que guarda y si es procedente, exponga lo que a su interés corresponda y adopte las medidas de regularización correspondientes.

El Informe comprenderá los aspectos cuantitativos y cualitativos determinados durante la visita y deberán cumplir con los estándares fijados.

Es muy importante señalar que en la preparación del Informe no deberá intervenir el personal de la Entidad visitada, ni persona alguna ajena al Equipo de Supervisores.

Para la preparación del Informe de la visita, es necesario contar con los papeles de trabajo elaborados por los Supervisores a fin de tener los elementos suficientes y la evidencia necesaria para emitir un juicio objetivo. Se sugiere el empleo de bitácoras de cumplimiento, a fin de poder evaluar de manera sencilla y sin subjetividades el nivel de cumplimiento de la Entidad con la normatividad que le es aplicable o con sus políticas internas.

3.42.1 Elaboración del Informe

El Supervisor en Jefe elaborará un proyecto de Informe, del cual, el Presidente del Comité de Supervisión preparará un Informe con carácter de definitivo a fin de que la Entidad exponga lo que a su interés corresponda y adopte las medidas de regularización correspondientes.

3.42.2 Características y Estructura del Informe

El Informe de la Visita de inspección debe, al menos, contar con los rubros siguientes:

3.42.21 Características

Algunas de las características significativas que deberá contener este Informe son:

a) Tener una estructura lógica, esto es, su contenido debe organizarse y presentar de manera ordenada;

b) Estar redactado en un lenguaje sencillo, claro y directo evitando caer en ambigüedades e imprecisiones;

c) Contener las violaciones al marco regulatorio, las cuales deberán presentarse en orden de importancia, considerando su impacto sobre la Entidad, y

d) Aportar todos los elementos necesarios que sirvan como evidencia para sustentar contundentemente las conclusiones de los Supervisores. Es recomendable que el reporte no contenga anexos extensos o secciones adicionales poco relevantes.

3.42.22 Estructura

El informe deberá tener una estructura que, al menos, contemple los puntos siguientes:

a) Entidad supervisada: deberán mencionarse los datos generales de la Entidad;

b) Rubros y áreas de la Entidad revisados: deberán mencionarse los rubros de la información financiera que fueron estudiados, así como las áreas de la Entidad examinadas como parte de la visita;

c) Conclusiones: es aconsejable iniciar las conclusiones de acuerdo con su importancia relativa, especificando cada una de manera clara y comprensible, y

d) Situaciones no previstas: deberán registrarse de igual forma, las situaciones detectadas que no formaron parte del programa original de la visita. Estas situaciones deberán asentarse en el reporte, mencionando la forma en que fueron detectadas y cómo influyeron en el desarrollo de la visita.

3.42.3 Conclusiones

Las observaciones obtenidas de la visita de inspección, deberán compararse con los resultados esperados y contra el marco normativo a fin de establecer una conclusión.

Una conclusión será la afirmación categórica del grado de cumplimiento con las disposiciones aplicables, por ello, se aconseja evitar ambigüedades o contradicciones. Las conclusiones deberán ser claras, precisas y deben estar sustentadas en evidencia suficiente.

Si el incumplimiento es grave, deberán mencionarse claramente las penas convencionales que se desprendan de estos hechos. Estas desviaciones del marco legal deberán estar debidamente motivadas y fundamentadas.

3.42.4 Difusión del Informe

El Presidente del Comité de Supervisión será el responsable de difundir los resultados de la visita de la manera siguiente (ver cuadro 2):

a) En un plazo de 20 días hábiles, posteriores a la fecha de cierre de visita, hará llegar el Informe a las siguientes personas:

○ Comisión Nacional Bancaria y de Valores.

○ Director o Gerente General de la Entidad visitada.

○ Presidente del Consejo de Administración de la Entidad visitada.

○ Presidente del Consejo de Vigilancia o Comisario.

A este respecto, cabe mencionar que el Presidente del Comité de Supervisión, si así lo considera necesario, podrá ir a presentar personalmente el Informe a las instancias antes señaladas.

b) El Presidente del Consejo de Administración de la Entidad visitada, será el responsable de hacer llegar a cada uno de los integrantes del Consejo de Administración copia de este informe, recabando al efecto los acuses de recibo correspondientes y haciéndolos llegar al Director o Gerente General de la Entidad. El plazo para efectuar esta entrega debe ser dentro de los 20 días hábiles posteriores a la recepción de dicho informe por parte del Presidente del Consejo.

c) El Director o Gerente General de la Entidad visitada deberá tener a disposición de la Comisión los acuses de recibo antes mencionados.

d) El Presidente del Comité de Supervisión informará, al menos trimestralmente, al Consejo de Administración de la Federación correspondiente los resultados obtenidos en las visitas de inspección en el periodo de referencia.

CUADRO 2

4. Anexos

4.1 Anualización de Cifras

Es importante señalar que, en algunas de las razones presentadas en el Análisis financiero, se estarán utilizando tanto rubros del estado de situación financiera como del estado de resultado integral simultáneamente. Considerando que ambos estados financieros son de naturaleza diferente, es necesario anualizar las cifras del estado de resultado integral a fin de que sean comparables con las del estado de situación financiera. A continuación, se presenta un ejemplo:

Razón financiera: Ingreso total del crédito

Fórmula: a / b

a: Intereses anualizados de la cartera de crédito

b: Promedio de la cartera de crédito en el periodo

|

Rubros |

Enero |

Febrero |

|

Estado de resultado integral |

|

|

|

Ingresos por intereses |

450,000 |

800,000* |

|

Estado de situación financiera |

|

|

|

Cartera de crédito |

75,000,000 |

72,000,000 |

Cifras en pesos

*Cifras acumuladas

Anualizar ingresos por intereses:

1.- Dividir el importe de los ingresos entre por el número del mes que se trate:

800,000 / 2 = 400,000

2.- Multiplicar el resultado por 12:

400,000 * 12 = 4,800,000. Este es el importe de los ingresos anualizados

Promedio de la cartera:

1.- Sumar el importe de la cartera de los meses que se trate y dividirlo entre el número de meses:

(75,000,000 + 72,000,000) / 2 = 73,500,000.

Ingreso total del crédito

(4,800,000 / 73,500,000) = 0.065 = 6.5%

4.2 Tasas de Crecimiento

Las tasas de crecimiento contempladas en el Análisis Financiero se basan en la comparación de los principales conceptos del estado de situación financiera durante un periodo de tiempo. Las comparaciones más usuales son:

· Comparar el mes actual con el mes anterior.

· Comparar el mes actual con el cierre del año previo.

· Comparar el mes actual con el mismo mes del año anterior.

Cabe mencionar que estas razones de crecimiento arrojan resultados expresados en términos nominales; esto es, sin la inflación descontada. Para descontar el efecto de la inflación y obtener un crecimiento real; el procedimiento sugerido es el siguiente:

|

|

|

|

Cartera diciembre 2001 |

$10,000,000 |

|

Cartera diciembre 2000 |

$ 8,000,000 |

|

|

|

|

Valor de la UDI a dic. 2001 |

3.055273 |

|

Valor de la UDI a dic. 2000 |

2.909158 |

1.- Expresar Cartera de 2001 a precios de 2000:

(10,000,000) / (3.055273 / 2.909158) = 9,521,761.23

2.- Calcular la tasa de crecimiento entre la cartera de 2001 en precios de 2000 y la cartera de 2000

((9,521,761.23 / 8,000,000) - 1) = 0.1902 = 19.02% Tasa de crecimiento real de la cartera de 2000 a 2001.

3.- Este resultado es diferente a la tasa de crecimiento nominal que se obtendría así:

(10,000,000 / 8,000,000)-1) = 0.250 = 25% Tasa de crecimiento nominal de la cartera de 2000 a 2001.

A fin de lograr una mejor comparabilidad de los datos, se sugiere utilizar crecimientos reales ya que de esta forma se obtiene un crecimiento neto, libre de la influencia de la inflación. En nuestro ejemplo, la tasa nominal es 25% y la real es por 19.02%; lo que muestra cómo un resultado puede estar sobrevalorado si la inflación no es descontada.

4.3 Protocolo de Conducta

El Protocolo de Conducta será la base sobre la cual deberán conducirse los Supervisores durante la visita. La observación de este Protocolo procura una actuación adecuada y transparente.

De manera enunciativa mas no limitativa, el “Protocolo de Conducta” contemplará los puntos siguientes:

Los Supervisores deberán realizar sus labores apegándose al horario de la Entidad visitada, y una vez iniciada la visita, ésta no podrá suspenderse sin autorización expresa del Presidente del Comité de Supervisión o, en su defecto, de alguien que esté facultado para actuar en su nombre.

Los Supervisores deberán considerar la información a la que tengan acceso como confidencial y darle el uso exclusivo para cumplir con sus funciones, por lo que no deberán divulgarla a terceros.

La información y el equipo de apoyo que proporcione la Entidad a los Supervisores deberán ser tratados con la mayor diligencia posible, evitando que sufran algún daño. La información deberá ser recibida contra la expedición de vales donde conste la documentación que se entrega a los Supervisores; dichos vales se entregarán a estos últimos cuando la información se regrese a la Entidad.

Los Supervisores deberán mostrar respeto a los empleados, clientes, socios o cualquiera otra persona relacionada con la Entidad, evitando conductas prepotentes, agresivas o intimidatorias.

Los Supervisores deberán procurar no distraer innecesariamente al personal de la Entidad de sus labores cotidianas.

Los Supervisores deberán mantener una sana distancia con los funcionarios y empleados de la Entidad, a fin de conservar la transparencia en la gestión de la visita y evitar situaciones que puedan ser mal interpretadas por algún tercero. Esto incluye recibir bienes o servicios en condiciones preferenciales.

Los Supervisores asignados a la práctica de visitas de inspección, no tendrán facultades ejecutivas respecto de la Entidad en que se encuentran comisionados. En consecuencia, se abstendrán de ordenar cualquier movimiento contable, así como girar instrucciones al personal de la Entidad en relación con los negocios y operaciones propios de ésta.

Los Supervisores deberán denunciar con la debida oportunidad y fundamento, situaciones y hechos que tengan carácter ilegal, fraudulentos o de corrupción, aun en contra de actos intimidatorios del infractor, así como propuestas recibidas, directa o indirectamente, con el fin de evitar sean revelados dichos actos.

Los Supervisores no deben emplear su cargo o comisión para obtener beneficios personales o favorecer a terceros.

En caso de que el Supervisor enfrente conflicto de intereses[1] para el desarrollo de sus funciones con una o más Entidades, deberá manifestarlo por escrito al Presidente del Comité de Supervisión, a fin de abstenerse de participar en la supervisión de aquellas Entidades con las que pueda presentar dichos conflictos.

4.4 Cuestionarios a Consejeros y Funcionarios

Cuestionario para el Director o Gerente General.

1. Describa las acciones que sigue para desarrollar la función de cumplimiento normativo.

2. ¿Cómo se mantiene actualizado respecto a cambios en la regulación aplicable, tanto la emitida por las Autoridades como por la Federación y Confederación relacionada?

3. ¿Qué acciones realiza para que su personal se mantenga actualizado en materia de cumplimiento a la regulación aplicable? ¿Cómo se asegura de ello?

4. ¿Cuál es su participación en la revisión y definición de políticas y estrategias operativas y de administración en la Entidad? ¿Participa en algún Comité? De ser afirmativa su respuesta, detalle en qué comités participa, la frecuencia con que se celebran las reuniones y de qué forma participa.

5. ¿Con qué frecuencia se revisan las políticas de análisis y otorgamiento de crédito de su Entidad? ¿Participa en este proceso?

6. ¿Existe alguna política de actualización de expedientes de depositantes y acreditados? ¿En qué consiste?

7. ¿Su Entidad presta servicios por cuenta de terceros (compra-venta de dólares, envío y recepción de órdenes de pago y transferencias en moneda nacional y extranjera) a clientes que no mantienen depósitos o créditos?

8. ¿Ha tenido alguna clase de capacitación en materia de cumplimiento normativo?

9. ¿Cómo asegura que la función de cumplimiento normativo esté involucrada en los procesos administrativos, operativos y contables de la Entidad?

10. Describa cuál es su participación en programas de servicio a la comunidad. ¿De qué forma anima a sus empleados para que se involucren con la comunidad y obtengan retroalimentación de ella?

11. ¿Realiza reportes periódicos para el Comité de Supervisión de su Federación? ¿Cuáles y con qué frecuencia?

12. ¿Participa con el Comité de Supervisión de su Federación? De ser afirmativa su respuesta, detalle su participación en materia de cumplimiento.

13. Describa la queja más común de sus socios o clientes con relación a los servicios que ofrece la Entidad.

14. ¿Cuenta la Entidad con manuales de operación? ¿Se actualizan periódicamente?

15. ¿Existe en el Manual de Operación de la Entidad algún plan de contingencia? ¿Existe algún sistema alterno de resguardo de información en caso de fallas generalizadas en sus sistemas informáticos?

16. ¿Qué opina sobre el papel del Comisario y/o del Consejo de Vigilancia de su Entidad?

17. ¿Cuál es el papel del área de auditoría interna en cuanto al manejo de la función de cumplimiento normativo?

Cuestionario para los miembros del Consejo de Vigilancia (se sugiere seleccionar dos miembros) o al Comisario de la Entidad.

1. ¿Conoce el papel que debe desempeñar en la Entidad?

2. ¿Cuál es el principal problema de cumplimiento normativo sobre el que trabajó durante el año pasado? ¿Podría describir si ésta es una situación típica o inusual con relación a su programa de trabajo tradicional?

3. ¿Existen temas de la regulación cuya aplicación sea a su juicio confusa?

4. ¿Qué actividades adicionales realizan en esta Entidad? ¿De cuánto tiempo dispone para realizar actividades de cumplimiento? ¿Lo considera adecuado? ¿Cree que debe dedicar más tiempo a las funciones de cumplimiento normativo? ¿Considera que necesita personal adicional para llevar a cabo esta función?

5. Describa las actividades en las que su responsabilidad de cumplimiento normativo se vincula con las de la estructura administrativa de esta Entidad.

6. ¿Cómo anima usted a los empleados de esta Entidad para que discutan con la dirección sus problemas y dudas al respecto?

7. Describa su experiencia y capacitación en materia de cumplimiento normativo. ¿Dónde obtuvo capacitación? ¿Asiste periódicamente a seminarios? De ser así, ¿a cuáles y en dónde?

8. ¿Cómo se mantiene actualizado con relación a los cambios en la regulación correspondiente? ¿Cómo informa dichos cambios al personal clave dentro de su Entidad?

9. ¿Qué tipo de programas de capacitación para cumplimiento normativo han tomado, en particular, los empleados de las áreas de contabilidad y de análisis y otorgamiento de crédito? ¿Qué tanto se limita el material y el número de personas que asisten? ¿Cree que existe una necesidad de capacitación aún no cubierta?

10. ¿Qué tan involucrado está el Consejo de Administración en materia de cumplimiento normativo? ¿Revisan formatos, acuerdos, políticas, etc.?

11. ¿Trabaja conjuntamente con las áreas operativas y de desarrollo para asegurarse de que son tomados en cuenta aspectos de cumplimiento normativo? ¿Existen cambios en las estrategias y/o políticas de operación que se hayan desarrollado durante el año pasado sin su conocimiento?

12. ¿Participa en algún Comité de la Entidad en el que se revisen políticas y procedimientos de operación para que sean incluidos o considerados aspectos de cumplimiento normativo? De ser afirmativa su respuesta, ¿en cuáles y con qué frecuencia?

13. ¿Qué es mejor aplicar en esta Entidad: un esquema de autorregulación o un programa de auditoría desarrollado específicamente?

14. Describa la procedencia y el flujo que siguen los reportes que usted revisa.

15. ¿Con qué frecuencia evalúa si sus políticas y procedimientos en los siguientes temas son consistentes y están actualizados con las leyes y regulación aplicables?

a. Créditos.

b. Capacitación.

c. Quejas del cliente.

d. Promociones y publicidad.

e. Administración de las sucursales y procedimientos operativos.

16. ¿Cómo logra que el Consejo de Administración de su Entidad corrija deficiencias descubiertas durante sus revisiones?

17. ¿Cómo verifica que:

a. las solicitudes de crédito se evalúen adecuadamente, con base en políticas establecidas?

b. los solicitantes sólo reciban créditos o mantengan cuentas de depósito a su nombre, evitando posibles operaciones en las que los titulares actúen o aparezcan a nombre de terceros?

c. los expedientes de crédito y ahorro se mantengan actualizados y con la documentación que las leyes y disposiciones aplicables exigen?

18. ¿Se ha establecido algún mecanismo para asegurar que los empleados y los miembros del Comité de Crédito no apliquen políticas preferenciales o en contravención a las sanas prácticas de mercado?

19. ¿Cómo determina que las garantías otorgadas para avalar créditos sean suficientes y válidas?

20. ¿Su Entidad presenta deudas a nombre de terceros? De ser así, describa cómo las registra en su contabilidad.

21. ¿Conoce las disposiciones de la Secretaría de Hacienda y Crédito Público relativas a la prevención del lavado de dinero?

22. Describa su programa de detección, prevención y reporte de lavado de dinero. ¿Qué reportes periódicos realiza al respecto? ¿Revisa personalmente que los reportes estén correctamente requisitados y se entreguen a tiempo? ¿Qué tipo de análisis realiza para asegurarse de que no existe lavado de dinero en su Entidad? ¿Cuenta con algún sistema para agregar transacciones múltiples?

23. ¿Cree que existe alguna debilidad en particular en sus actividades de cumplimiento normativo?

4.5 Técnicas de Muestreo[2]

Comúnmente es difícil examinar durante una inspección todos los elementos o archivos de un área operativa de la Entidad, especialmente si existe un gran volumen de información. Frente a esta situación, el Supervisor cuenta con la posibilidad de utilizar alguna técnica de muestreo para conocer las características de una población a partir de una muestra. Una población puede ser el total de los créditos de la cartera o de los depósitos recibidos por una Entidad.

Para determinar el tipo de muestreo a utilizar, el Supervisor deberá considerar lo siguiente:

· Cantidad, calidad y naturaleza de la población objeto de estudio.

· Objetivos y beneficios de los distintos métodos de muestreo.

· Propósito y objetivo de la muestra.

· Limitaciones en los recursos disponibles.

Existen dos tipos de muestreo de uso normal: No estadístico y Estadístico.

4.51 Muestreo No Estadístico.

El muestreo No estadístico se basa en el criterio del Supervisor para seleccionar una muestra para ser examinada. El criterio de selección depende de la experiencia en el campo del Supervisor y supone de antemano que todas las Entidades guardan fuertes similitudes entre ellas. Debe mencionarse que los resultados de esta muestra no pueden ser extrapolados hacia el resto de la población. Esto significa que las conclusiones que se deriven serán válidas sólo para los elementos seleccionados en la muestra. Por ejemplo, los préstamos seleccionados podrían incluir diez préstamos de la cartera otorgada desde la última inspección, siete de los de más altos montos, dos de aquellos otorgados a empleados, y cualquier otro tipo de préstamo que el Supervisor decida revisar.

4.52 Muestreo Estadístico

Por su parte, el muestreo Estadístico utiliza técnicas estadísticas para generar una muestra representativa de la población y puede realizarse de dos formas: Proporcional y Numérico. En el primero, los elementos de mayor tamaño serán los que más fácilmente queden en la muestra y en el segundo, cada elemento de la población posee la misma probabilidad de ser seleccionado para formar la muestra. Una ventaja de este tipo de muestreo es la posibilidad de extrapolar o proyectar al universo los resultados obtenidos a partir de una muestra.

Durante el proceso de muestreo estadístico, el Supervisor determina cuáles elementos deberían incluirse en la muestra y los selecciona, basándose en niveles de confianza y precisión determinados.

Nivel de Confianza: Es la confiabilidad que se le otorga a los resultados de la muestra; así, al seleccionar un mayor nivel de confianza, se estará aumentando el tamaño de la muestra. Usualmente éstos se mueven en niveles cercanos al 95%, lo que quiere decir que se espera que sólo una de cada 20 muestras arrojará resultados sesgados que no representen al universo.

Nivel de Precisión: Este se refiere a la tolerancia del Supervisor a excepciones en la muestra (también llamado "máximo error tolerable"). Puede interpretarse como el margen de error con el que se esté trabajando al extrapolar los resultados de la muestra a la población. A menor margen de error deseado, el tamaño de la muestra será mayor.

4.52.1 Muestreo Proporcional[3]

El diseño de muestra consiste en seleccionar los niveles de confianza y precisión. El Supervisor podría considerar utilizar un nivel de precisión de 20% y un nivel de confianza de 80%. Estos niveles son justificables cuando la Entidad posee un nivel de capitalización adecuado, un sistema de control interno aceptable, sistemas sanos de administración de riesgos, y buena calidad de activos.

Una vez que el Supervisor establezca los niveles de precisión y confianza, se selecciona la muestra. El tamaño para una muestra proporcional se estima como sigue:

![]()

De la fórmula anterior, el intervalo monetario se calcula como sigue:

![]()

Tabla 1.

|

Nivel de Confianza |

80% |

85% |

90% |

95% |

97.5% |

|

Factor de Confianza |

1.61 |

1.90 |

2.3 |

3 |

3.69 |

De donde la precisión monetaria es:

|

(capital social + estimación preventiva para riesgos crediticios) X nivel de precisión |

Escrito de otra manera, la ecuación para estimar el tamaño de muestra es:

![]()

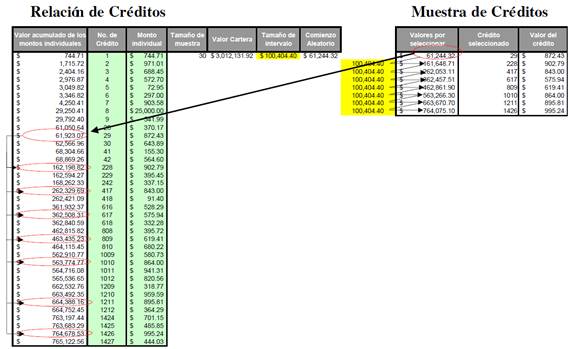

Ejemplo: Un Supervisor está examinando una Entidad con 808,255 pesos de capital social más estimación preventiva para riesgos crediticios. La cartera de préstamos suma 3,012,131 pesos.

Si se desea un nivel de precisión del 20% y un nivel de confianza de 80%, la fórmula para calcular el intervalo monetario es:

![]()

El tamaño estimado para la muestra es (redondeando hacia el entero mayor o igual):

![]()

Una vez que el tamaño de la muestra esté definido, será necesario seleccionar los elementos que serán incluidos en ella. El Supervisor debe iniciar la selección a partir de un número aleatorio entre cero y el valor del intervalo monetario.

Por ejemplo, si el intervalo monetario es de 100,404.40, entonces el comienzo aleatorio debe ser un número entre cero y ese número. El número aleatorio puede ser obtenido de varias maneras, tales como una tabla de números aleatorios o el número de serie de un billete. El programa Excel cuenta con un generador automático de números aleatorios que puede utilizarse.

Enseguida, se describe un método para seleccionar los elementos de la muestra utilizando una calculadora estándar y cualquier reporte que enliste los elementos de la población de interés (en este caso los préstamos de la cartera). Para fines exclusivamente ilustrativos el siguiente ejemplo utiliza 61,244 como el comienzo aleatorio.

Comenzando con el primer elemento de la lista, este método se trata de ir sumando el monto de cada préstamo a un total acumulativo que comienza en cero. El préstamo cuyo monto sumado al total acumulativo haga que éste (el total acumulativo) iguale o supere el comienzo aleatorio (es decir, 61,244) será seleccionado como el primer elemento de la muestra. Los siguientes elementos serán seleccionados sumando continuamente los montos de los préstamos, y seleccionando cada préstamo cuyo monto provoque que el total acumulativo iguale o exceda cada incremento del intervalo monetario. A continuación, se expone un ejemplo gráfico de este proceso de selección.

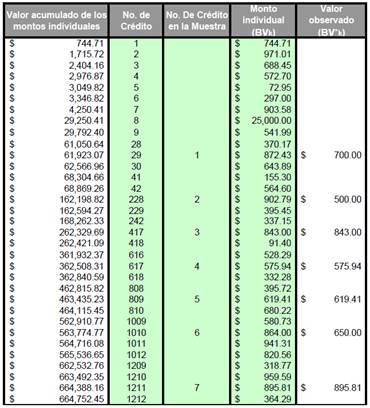

Una vez hecho el análisis sobre los elementos de la muestra deseamos estimar, con el nivel de confianza elegido, el Error Esperado en la cartera total dado que encontramos un monto determinado de error en la muestra.

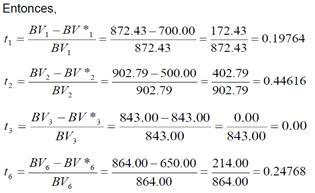

Definiremos como BV*k el valor observado (resultado de nuestro análisis) del k-ésimo préstamo de la muestra, BVk como el valor en libros (registrado) del mismo k-ésimo préstamo y tk la proporción de error con respecto a BVk , es decir:

![]()

Del ejemplo gráfico anterior, podemos suponer que los valores observados o que resultan de nuestro análisis de cada préstamo seleccionado son:

Además,

definimos a Tk como la

k-ésima proporción de error con respecto a BVk más grande de la muestra (es decir, T1 es la proporción de error más grande encontrada, T2 es la segunda proporción más grande,

etc.). En nuestro ejemplo (considerando sólo los siete préstamos que se

exhiben), ![]()

es la proporción más grande de error y por lo tanto,

Habiendo hecho las definiciones anteriores, el Error Esperado correspondiente a la k-ésima proporción de error más grande encontrada:

.

.

.

Por lo tanto, nuestras estimaciones finales del Error Esperado total en la cartera son:

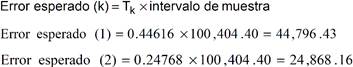

![]()

es decir,

![]()

4.52.2 Muestreo Numérico[4]

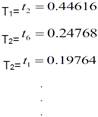

El tamaño de muestra para un muestreo numérico se determina a través de los niveles de confianza y precisión seleccionados:

![]()

La siguiente tabla muestra los tamaños de muestra asociados con los niveles de precisión y confianza deseados:

|

|

Confianza - 90% |

Confianza - 95% |

|

Precisión 5% |

46 |

60 |

|

Precisión 10% |

23 |

30 |

Cuando la confianza es del 95% (el correspondiente factor de confianza es 3.0 de la tabla 1) y precisión es 5%, el Supervisor selecciona 60 préstamos. De la misma manera, cuando la confianza es de 90% (el correspondiente factor de confianza es 2.3, de la tabla 1) y el nivel de precisión es de 10%, el Supervisor selecciona 23 préstamos.

Aunque es posible seleccionar y revisar una muestra de menos de 30 elementos, el Supervisor no deberá proyectar los resultados obtenidos debido al elevado grado de error inherente a una muestra tan pequeña.

Para seleccionar los préstamos a revisar, deberá buscarse un número aleatorio (utilizando un número aleatorio elegido de un billete, una tabla de números aleatorios, u otra fuente); el préstamo que coincida con el comienzo aleatorio será el primer elemento de la muestra. El Supervisor seguirá contando y seleccionando préstamos subsecuentes que coincidan con el intervalo de muestra.

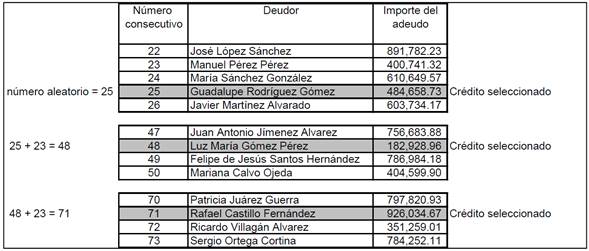

Por ejemplo, si el comienzo aleatorio es 25 entonces el primer elemento de la muestra será el préstamo número 25 de la lista. El siguiente elemento será el 25 + 23 = 48 y así sucesivamente hasta obtener los 23 elementos.

Ejemplo:

Ya que hemos hecho el análisis de los préstamos seleccionados, estamos interesados en estimar el número esperado de errores (desviaciones) en la cartera total de préstamos dado que encontramos un número x de errores. En este caso entenderemos un error como la desviación de ciertos procedimientos prescritos de control interno. Esto puede ser, por ejemplo, la falta de documentación en los expedientes de préstamos. Debe recordarse que no es posible definir niveles de cumplimiento, sino simplemente si se cumple o no con ciertos requisitos o atributos, ya que es una prueba de control.

Para lograr lo anterior calculamos la proporción de error observado:

![]()

Puede suponerse, por ejemplo, que se realizó una prueba de control de los expedientes de 30 préstamos seleccionados en la muestra y que de estos 30 expedientes, 4 carecen de documentación necesaria (están incompletos). Entonces la proporción de error observado es:

![]()

El número de errores esperados en la cartera total se calcula de la siguiente manera:

![]()

entonces si suponemos que la cartera contiene 5000 préstamos, el número esperado de expedientes incompletos en la población total es:

![]()

ANEXO K

MAPEO DE CALIFICACIONES Y GRADOS DE RIESGO

I. Tabla de Correspondencia de Calificaciones y Grados de Riesgo a Largo Plazo

|

Grados de Riesgo |

Escala Global |

Escala Local México |

|||||||||||

|

S&P |

MOODY’S |

FITCH |

HR RATINGS |

A.M. Best |

DBRS |

S&P |

MOODY’S |

FITCH |

HR RATINGS |

VERUM |

A.M. Best |

DBRS |

|

|

1 |

AAA |

Aaa |

AAA |

HR AAA(G) |

aaa |

AAA |

|

|

|

|

|

|

|

|

AA+ |

Aa1 |

AA+ |

HR AA+(G) |

aa+ |

AA (alta) |

||||||||

|

AA |

Aa2 |

AA |

HR AA (G) |

aa |

AA |

||||||||

|

AA- |

Aa3 |

AA- |

HR AA- (G) |

aa- |

AA (baja) |

||||||||

|

2 |

A+ |

A1 |

A+ |

HR A+ (G) |

a+ |

A (alta) |

mxAAA |

AAA.mx |

AAA (mex) |

HR AAA |

AAA/M |

aaa.mx |

AAA.MX |

|

A |

A2 |

A |

HR A (G) |

a |

A |

||||||||

|

A- |

A3 |

A- |

HR A- (G) |

a- |

A (baja) |

||||||||

|

3 |

BBB+ |

Baa1 |

BBB+ |

HR BBB+(G) |

bbb+ |

BBB (alta) |

mxAA+ |

AA+.mx |

AA+ (mex) |

HR AA+ |

AA+/M |

aa+.mx |

AA.MX (alta) |

|

BBB |

Baa2 |

BBB |

HR BBB (G) |

bbb |

BBB |

mxAA |

AA.mx |

AA (mex) |

HR AA |

AA/M |

aa.mx |

AA.MX |

|

|

BBB- |

Baa3 |

BBB- |

HR BBB- (G) |

bbb- |

BBB (baja) |

mxAA- |

AA-.mx |

AA- (mex) |

HR AA- |

AA-/M |

aa-.mx |

AA.MX (baja) |

|

|

4 |

BB+ |

Ba1 |

BB+ |

HR BB+ (G) |

bb+ |

BB (alta) |

mxA+ |

A+.mx |

A+ (mex) |

HR A+ |

A+/M |

a+.mx |

A.N.MX (alta) |

|

BB |

Ba2 |

BB |

HR BB (G) |

bb |

BB |

mxA |

A.mx |

A (mex) |

HR A |

A/M |

a.mx |

A.N.MX |

|

|

BB- |

Ba3 |

BB- |

HR BB- (G) |

bb- |

BB (baja) |

mxA- |

A-.mx |

A- (mex) |

HR A- |

A-/M |

a-.mx |

A.N.MX (baja) |

|

|

5 |

B+ |

B1 |

B+ |

HR B+ (G) |

b+ |

B (alta) |

mxBB+ |

BB+.mx |

BB+ (mex) |

HR BB+ |

BB+/M |

bb+.mx |

BB.N.MX (alta) |

|

B |

B2 |

B |

HR B (G) |

b |

B |

mxBB |

BB.mx |

BB (mex) |

HR BB |

BB/M |

bb.mx |

BB.N.MX |

|

|

B- |

B3 |

B- |

HR B- (G) |

b- |

B (baja) |

mxBB- |

BB-.mx |

BB- (mex) |

HR BB- |

BB-/M |

bb-.mx |

BB.N.MX (baja) |

|

|

6 |

CCC |

Caa |

CCC |

HR C+ (G) |

ccc+ |

CCC (alta) |

mxB+ |

B+.mx |

B+ (mex) |

HR B+ |

B+/M |

b+.mx |

B.N.MX (alta) |

|

CC |

Ca |

CC |

HR C (G) |

ccc |

CCC |

mxB |

B.mx |

B (mex) |

HR B |

B/M |

b.mx |

B.N.MX |

|

|

C |

C |

C |

HR C- (G) |

ccc- |

CCC (baja) |

mxB- |

B-.mx |

B- (mex) |

HR B- |

B-/M |

b-.mx |

B.N.MX (baja) |

|

|

e inferiores |

e inferiores |

e inferiores |

e inferiores |

e inferiores |

e inferiores |

mxCCC |

CCC+.mx |

CCC (mex) |

HR C+ |

C/M |

ccc+.mx |

CCC.N.MX (alta) |

|

|

|

|

|

|

|

|

mxCC |

CCC.mx |

CC (mex) |

HR C |

D/M |

ccc.mx |

CCC.N.MX |

|

|

|

|

|

|

|

|

e inferiores |

CCC-.mx |

C (mex) |

HR C- |

e inferiores |

ccc-.mx |

CCC.N.MX (baja) |

|

|

|

|

|

|

|

|

|

CC.mx |

e inferiores |

e inferiores |

|

e inferiores |

e inferiores |

|

|

|

|

|

|

|

|

|

C.mx |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

e inferiores |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

II. Tabla de Correspondencia de Calificaciones y Grados de Riesgo a Corto Plazo

|

Grados de Riesgo Corto Plazo

|

Escalas de Calificación Reconocidas |

|||||||||||

|

Escala Global |

Escala Local México |

|||||||||||

|

|

S&P |

MOODY’S |

FITCH |

HR RATINGS |

A.M. Best |

DBRS |

S&P |

MOODY’S |

FITCH |

HR RATINGS |

VERUM |

DBRS |

|

1 |

A-1+ |

P-1 |

F1+ |

HR+1 (G) |

AMB-1+ |

R-1 (alta) |

mxA-1+ |

ML A-1.mx |

F1+(mex) |

HR+1 |

1+/M |

R-1.N (alta) |

|

A-1 |

|

F1 |

HR1 (G) |

AMB-1 |

R-1 (media) |

mxA-1 |

|

F1 (mex) |

HR1 |

1/M |

R-1.N (media) |

|

|

|

|

|

|

|

R- (baja) |

|

|

|

|

|

R-1.N (baja) |

|

|

2 |

A-2 |

P-2 |

F2 |

HR2 (G) |

AMB-2 |

R-2 (alta) |

mxA-2 |

ML A-2.mx |

F2 (mex) |

HR2 |

2/M |

R-2.N (alta) |

|

R-2 (media) |

R-2.N (media) |

|||||||||||

|

R-2 (baja) |

R-2.N (baja) |

|||||||||||

|

3 |

A-3 |

P-3 |

F3 |

HR3 (G) |

AMB-3 |

R-3 |

mxA-3 |

ML A-3.mx |

F3 (mex) |

HR3 |

3/M |

R-3.N |

|

4 |

B |

|

B |

HR4 (G) |

AMB-4 |

R-4 |

mxB |

|

B (mex) |

HR4 |

4/M |

R-4.N |

|

5 |

C |

NP |

C |

HR5 (G) |

e inferiores |

R-5 |

mxC e inferiores |

ML B.mx |

C (mex) |

HR5 |

D/M |

R-5.N |

|

e inferiores |

ML C.mx |

e inferiores |

e inferiores |

e inferiores |

e inferiores |

|||||||

|

|

e inferiores |

|

|

|

|

|||||||

Anexo N

Reportes regulatorios de sociedades financieras populares

Índice

|

Serie R01 Catálogo mínimo |

Periodicidad |

|||

|

|

|

A-0111 |

Catálogo mínimo |

Mensual |

|

|

|

|

|

|

|

Serie R03 Inversiones en instrumentos financieros |

Periodicidad |

|||

|

|

|

I-0391 |

Desagregado de inversiones en instrumentos financieros y reportos |

Mensual |

|

|

|

|

|

|

|

Serie R04 Cartera de crédito |

Periodicidad |

|||

|

|

Situación financiera |

|

||

|

|

|

A-0411 |

Cartera por tipo de crédito |

Mensual |

|

|

|

A-0417 |

Calificación de la cartera de crédito y estimación preventiva para riesgos crediticios |

Mensual |

|

|

|

A-0419 |

Movimientos en la estimación preventiva para riesgos crediticios |

Mensual |

|

|

|

|

||

|

|

Información detallada |

|

||

|

|

|

C-0451 |

Alta de créditos comerciales, de consumo y a la vivienda |

Mensual |

|

|

|

C-0452 |

Seguimiento de créditos comerciales, de consumo y a la vivienda |

Mensual |

|

|

|

C-0453 |

Baja de créditos comerciales, de consumo y a la vivienda |

Mensual |

|

|

|

C-0454 |

Reservas de créditos de consumo, a la vivienda y microcréditos |

Mensual |

|

|

|

C-0455 |

Reservas de créditos comerciales a cargo de personas morales y físicas con actividad empresarial, entidades financieras, entidades federativas y municipios |

Mensual |

|

|

|

C-0456 |

Severidad de la Pérdida de créditos comerciales a cargo de personas morales y físicas con actividad empresarial, entidades financieras, entidades federativas y municipios |

Mensual |

|

|

|

C-0457 |

Probabilidad de Incumplimiento de créditos comerciales a cargo de personas morales y físicas con actividad empresarial, entidades financieras, entidades federativas y municipios |

Mensual |

|

|

|

|

|

|

|

Serie R08 Captación |

Periodicidad |

|||

|

|

|

D-0841 |

Desagregado de captación tradicional |

Mensual |

|

|

|

D-0842 |

Desagregado de préstamos bancarios y de otros organismos |

Mensual |

|

|

|

|

|

|

|

Serie R10 Reclasificaciones |

Periodicidad |

|||

|

|

|

A-1011 |

Reclasificaciones en el estado de situación financiera |

Mensual |

|

|

|

A-1012 |

Reclasificaciones en el estado de resultado integral |

Mensual |

|

Serie R12 Consolidación |

Periodicidad |

|||||

|

|

|

A-1219 |

Consolidación del estado de situación financiera de la sociedad financiera popular con sus subsidiarias |

Mensual |

||

|

|

|

A-1220 |

Consolidación del estado de resultado integral de la sociedad financiera popular con sus subsidiarias |

Mensual |

||

|

|

|

|

|

|

||

|

|

|

|||||

|

Serie R13 Estados financieros |

Periodicidad |

|||||

|

|

|

A-1311 |

Estado de cambios en el capital contable |

Trimestral |

||

|

|

|

A-1316 |

Estado de flujos de efectivo |

Trimestral |

||

|

|

|

B-1321 |

Estado de situación financiera |

Mensual |

||

|

|

|

B-1322 |

Estado de resultado integral |

Mensual |

||

|

|

|

|

|

|

||

|

Serie R15 Operaciones por servicio |

Periodicidad |

|||||

|

|

|

B-1522 |

Usuarios no clientes de servicios proporcionados a través de medios electrónicos de la sociedad financiera popular |

Trimestral |

||

|

|

|

B-1523 |

Operaciones de clientes realizadas a través de medios electrónicos |

Trimestral |

||

|

|

|

B-1524 |

Clientes de servicios proporcionados a través de medios electrónicos |

Trimestral |

||

|

|

|

|

|

|

||

|

Serie R17 Designaciones y baja de personal |

Periodicidad |

|||||

|

|

|

A-1713 |

Designaciones y baja de personal |

15 días hábiles posteriores |

||

|

|

|

|

|

|

||

|

Serie R20 Coeficiente de liquidez |

Periodicidad |

|||||

|

|

|

A-2011 |

Coeficiente de liquidez |

Mensual |

||

|

|

|

|

|

|

||

|

Serie R21 Requerimientos de capital |

Periodicidad |

|||||

|

|

|

A-2111 |

Requerimientos de capital por riesgos |

Mensual |

||

|

|

|

|

|

|

||

|

Serie R24 Información operativa |

Periodicidad |

|||||

|

|

|

B-2422 |

Información de variables operativas |

Trimestral |

||

|

|

|

D-2441 |

Información general sobre el uso y frecuencia de servicios financieros |

Trimestral |

||

|

|

|

D-2443 |

Información de ubicación de los puntos de transacciones de servicios financieros |

Trimestral |

||

|

|

|

|

|

|

||

|

Serie R26 Información por comisionista |

Periodicidad |

|||||

|

|

|

A-2610 |

Altas y bajas de administradores de comisionistas |

Mensual |

||

|

|

|

A-2611 |

Desagregado de altas y bajas de comisionistas |

Mensual |

||

|

|

|

B-2612 |

Desagregado de altas y bajas de módulos o establecimientos de comisionistas |

Mensual |

||

|

|

|

C-2613 |

Desagregado de seguimiento de operaciones de comisionistas |

Mensual |

||

SERIE R01 CATÁLOGO MÍNIMO

Esta serie está integrada por un (1) reporte, cuya frecuencia de elaboración y presentación debe ser mensual.

REPORTE

|

A-0111

|

Catálogo mínimo En este reporte se solicitan los saldos al cierre del período de todos los conceptos que forman parte del estado de situación financiera (incluyendo las cuentas de orden) y del estado de resultado integral de la entidad. El reporte se solicita en dos subtotales: · Moneda nacional y UDIS valorizadas en pesos. · Moneda extranjera valorizada en pesos. |

Para el llenado del reporte A-0111 Catálogo mínimo es necesario tener en consideración los siguientes aspectos:

a) Dentro del reporte, en la columna denominada “Aplicables solo a:” se indican los conceptos que sólo aplican a las Sociedades Financieras Populares (señalados como SOFIPO), Sociedades Financieras Comunitarias (señalados como SOFINCOS) u Organismos de Integración Financiera Rural (señalados como OIFR), según se trate. Los conceptos que aplican por igual a los tres sectores, no se encuentran señalados.

b) En el reporte se deben presentar los saldos de la entidad de que se trate sin consolidar. Los saldos de todos los conceptos presentados en la serie R01 Catálogo mínimo, deben ser consistentes con los enterados en los reportes regulatorios que resulten aplicables.

c) Los datos que se refieran a saldos se deben presentar en moneda nacional, moneda extranjera y UDIS valorizadas en pesos, con dos decimales y sin comas. Por ejemplo: $20,585.70 sería 20585.70.

FORMATO DE CAPTURA

Las entidades llevarán a cabo el envío de la información relacionada con el reporte A-0111 Catálogo mínimo, descrito anteriormente, mediante la utilización del siguiente formato de captura:

|

INFORMACIÓN SOLICITADA |

|

|

SECCIÓN IDENTIFICADOR DEL REPORTE |

PERIODO |

|

CLAVE DE LA ENTIDAD |

|

|

REPORTE |

|

|

SECCIÓN INFORMACIÓN FINANCIERA |

CONCEPTO |

|

MONEDA |

|

|

DATO |

|

Las entidades reportarán la información que se indica en la presente serie, la cual deberá cumplir con las validaciones y estándares de calidad que indique la Comisión Nacional Bancaria y de Valores (Comisión), ajustándose a las características y especificaciones que para efectos de llenado y envío de información se presentan en las guías de apoyo, las cuales se publican y actualizan en el Sistema Interinstitucional de Transferencia de Información (SITI) o en el que en su caso, dé a conocer la Comisión. Una vez superadas las validaciones y estándares de calidad, el SITI generará un acuse de recibo electrónico.

La información, deberá enviarse una sola vez y se recibirá asumiendo que reúne todas las características y especificaciones, en virtud de lo cual no podrá ser modificada y deberá presentar consistencia con los diversos reportes en los que se incluya la misma información con un nivel distinto de integración, por lo que, de no reunir la calidad y características exigibles o haber sido presentada de forma incompleta, se considerará como no cumplida la obligación de su presentación y, en consecuencia, se procederá a la imposición de las sanciones correspondientes de conformidad con las disposiciones legales que resulten aplicables.

|

Sociedades Financieras Populares |

||||||||||

|

Serie R01 Catálogo mínimo |

||||||||||

|

Reporte A-0111 Catálogo mínimo |

||||||||||

|

Incluye cifras en moneda nacional, moneda extranjera y UDIS valorizadas en pesos |

||||||||||

|

Cifras en pesos |

||||||||||

|

|

|

|

|

|

|

|

|

|

|

|

|

Concepto |

Aplicables sólo a: |

Moneda nacional y UDIS valorizadas |

Moneda extranjera valorizada |

|||||||

|

ACTIVO |

|

|

|

|||||||

|

|

Efectivo y equivalentes de efectivo |

|

|

|

||||||

|

|

|

Caja |

|

|

|

|||||

|

|

|

Bancos |

|

|

|

|||||

|

|

|

|

Depósitos en otras entidades financieras |

|

|

|

||||

|

|

|

|

Divisas a entregar |

|

|

|

||||

|

|

|

Documentos de cobro inmediato |

|

|

|

|||||

|

|

|

Instrumentos financieros de alta liquidez |

|

|

|

|||||

|

|

|

Efectivo y equivalentes de efectivo restringidos o dados en garantía |

|

|

|

|||||

|

|

|

|

Divisas a recibir |

|

|

|

||||

|

|

|

|

Efectivo administrado en fideicomiso |

|

|

|

||||

|

|

|

|

Otros |

|

|

|

||||

|

|

|

Otros |

|

|

|

|||||

|

|

Inversiones en instrumentos financieros |

|

|

|

||||||

|

|

|

Instrumentos financieros negociables |

|

|

|

|||||

|

|

|

|

Instrumentos financieros negociables sin restricción |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

|

|

|

Instrumentos financieros de capital |

|

|

|

|||

|

|

|

|

Instrumentos financieros negociables restringidos o dados en garantía |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

|

|

|

Instrumentos financieros de capital |

|

|

|

|||

|

|

|

Instrumentos financieros para cobrar y vender |

|

|

|

|||||

|

|

|

|

Instrumentos financieros para cobrar y vender sin restricción |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

|

|

Instrumentos financieros para cobrar y vender restringidos o dados en garantía |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

|

Instrumentos financieros para cobrar principal e interés (valores) |

|

|

|

|||||

|

|

|

|

Instrumentos financieros para cobrar principal e interés sin restricción |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

|

|

Instrumentos financieros para cobrar principal e interés restringidos o dados en garantía |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

|

Estimación de pérdidas crediticias esperadas para inversiones en instrumentos financieros para cobrar principal e interés (valores) |

|

|

|

|||||

|

|

|

|

Instrumentos financieros para cobrar principal e interés sin restricción |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

|

|

Instrumentos financieros para cobrar principal e interés restringidos o dados en garantía |

|

|

|

||||

|

|

|

|

|

Deuda gubernamental |

|

|

|

|||

|

|

|

|

|

Deuda bancaria |

|

|

|

|||

|

|

|

|

|

Otros títulos de deuda |

|

|

|

|||

|

|

Deudores por reporto |

|

|

|

||||||

|

|

Cartera de crédito con riesgo de crédito etapa 1 |

|

|

|

||||||

|

|

|

Créditos comerciales |

|

|

|

|||||

|

|

|

|

Créditos comerciales sin restricción |

|

|

|

||||

|

|

|

|

|

Actividad empresarial o comercial |

|

|

|

|||

|

|

|

|

|

|

Operaciones quirografarias |

|

|

|

||

|

|

|

|

|

|

Operaciones prendarias |

|

|

|

||

|

|

|

|

|

|

Créditos puente |

|

|

|

||

|

|

|

|

|

|

Operaciones de factoraje financiero, descuento o cesión de derechos de crédito |

|

|

|

||

|

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

||

|

|

|

|

|

|

Microcréditos |

|

|

|

||

|

|

|

|

|

|

Entidades financieras |

|

|

|

||

|

|

|

|

|

|

Otros |

|

|

|

||

|

|

|

|

|

Préstamos de liquidez a otras sociedades financieras populares o comunitarias |

|

|

|

|||

|

|

|

|

|

Entidades federativas y municipios |

|

|

|

|||

|

|

|

|

Créditos comerciales restringidos |

|

|

|

||||

|

|

|

|

|

Actividad empresarial o comercial |

|

|

|

|||

|

|

|

|

|

|

Operaciones quirografarias |

|

|

|

||

|

|

|

|

|

|

Operaciones prendarias |

|

|

|

||

|

|

|

|

|

|

Créditos puente |

|

|

|

||

|

|

|

|

|

|

Operaciones de factoraje financiero, descuento o cesión de derechos de crédito |

|

|

|

||

|

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

||

|

|

|

|

|

|

Microcréditos |

|

|

|

||

|

|

|

|

|

|

Entidades financieras |

|

|

|

||

|

|

|

|

|

|

Otros |

|

|

|

||

|

|

|

|

|

Préstamos de liquidez a otras sociedades financieras populares o comunitarias |

|

|

|

|||

|

|

|

|

|

Entidades federativas y municipios |

|

|

|

|||

|

|

|

Créditos de consumo |

|

|

|

|||||

|

|

|

|

Créditos de consumo sin restricción |

|

|

|

||||

|

|

|

|

|

Tarjeta de crédito |

|

|

|

|||

|

|

|

|

|

Personales |

|

|

|

|||

|

|

|

|

|

Nómina |

|

|

|

|||

|

|

|

|

|

Automotriz |

|

|

|

|||

|

|

|

|

|

Adquisición de bienes muebles |

|

|

|

|||

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|||

|

|

|

|

|

Otros créditos de consumo |

|

|

|

|||

|

|

|

|

Créditos de consumo restringidos |

|

|

|

||||

|

|

|

|

|

Tarjeta de crédito |

|

|

|

|||

|

|

|

|

|

Personales |

|

|

|

|||

|

|

|

|

|

Nómina |

|

|

|

|||

|

|

|

|

|

Automotriz |

|

|

|

|||

|

|

|

|

|

Adquisición de bienes muebles |

|

|

|

|||

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|||

|

|

|

|

|

Otros créditos de consumo |

|

|

|

|||

|

|

|

Créditos a la vivienda |

|

|

|

|||||

|

|

|

|

Créditos a la vivienda sin restricción |

|

|

|

||||

|

|

|

|

|

Media y residencial |

|

|

|

|||

|

|

|

|

|

De interés social |

|

|

|

|||

|

|

|

|

Créditos a la vivienda restringidos |

|

|

|

||||

|

|

|

|

|

Media y residencial |

|

|

|

|||

|

|

|

|

|

De interés social |

|

|

|

|||

|

|

Cartera de crédito con riesgo de crédito etapa 2 |

|

|

|

||||||

|

|

|

Créditos comerciales |

|

|

|

|||||

|

|

|

|

Actividad empresarial o comercial |

|

|

|

||||

|

|

|

|

|

Operaciones quirografarias |

|

|

|

|||

|

|

|

|

|

Operaciones prendarias |

|

|

|

|||

|

|

|

|

|

Créditos puente |

|

|

|

|||

|

|

|

|

|

Operaciones de factoraje financiero, descuento o cesión de derechos de crédito |

|

|

|

|||

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|||

|

|

|

|

|

Microcréditos |

|

|

|

|||

|

|

|

|

|

Entidades financieras |

|

|

|

|||

|

|

|

|

|

Otros |

|

|

|

|||

|

|

|

|

Préstamos de liquidez a otras sociedades financieras populares o comunitarias |

|

|

|

||||

|

|

|

|

Entidades federativas y municipios |

|

|

|

||||

|

|

|

Créditos de consumo |

|

|

|

|||||

|

|

|

|

Tarjeta de crédito |

|

|

|

||||

|

|

|

|

Personales |

|

|

|

||||

|

|

|

|

Nómina |

|

|

|

||||

|

|

|

|

Automotriz |

|

|

|

||||

|

|

|

|

Adquisición de bienes muebles |

|

|

|

||||

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

||||

|

|

|

|

Otros créditos de consumo |

|

|

|

||||

|

|

|

Créditos a la vivienda |

|

|

|

|||||

|

|

|

|

Media y residencial |

|

|

|

||||

|

|

|

|

De interés social |

|

|

|

||||

|

|

Cartera de crédito con riesgo de crédito etapa 3 |

|

|

|

||||||

|

|

|

Créditos comerciales |

|

|

|

|||||

|

|

|

|

Actividad empresarial o comercial |

|

|

|

||||

|

|

|

|

|

Operaciones quirografarias |

|

|

|

|||

|

|

|

|

|

Operaciones prendarias |

|

|

|

|||

|

|

|

|

|

Créditos puente |

|

|

|

|||

|

|

|

|

|

Operaciones de factoraje financiero, descuento o cesión de derechos de crédito |

|

|

|

|||

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|||

|

|

|

|

|

Microcréditos |

|

|

|

|||

|

|

|

|

|

Entidades financieras |

|

|

|

|||

|

|

|

|

|

Otros |

|

|

|

|||

|

|

|

|

Préstamos de liquidez a otras sociedades financieras populares o comunitarias |

|

|

|

||||

|

|

|

|

Entidades federativas y municipios |

|

|

|

||||

|

|

|

Créditos de consumo |

|

|

|

|||||

|

|

|

|

Tarjeta de crédito |

|

|

|

||||

|

|

|

|

Personales |

|

|

|

||||

|

|

|

|

Nómina |

|

|

|

||||

|

|

|

|

Automotriz |

|

|

|

||||

|

|

|

|

Adquisición de bienes muebles |

|

|

|

||||

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

||||

|

|

|

|

Otros créditos de consumo |

|

|

|

||||

|

|

|

Créditos a la vivienda |

|

|

|

|||||

|

|

|

|

Media y residencial |

|

|

|

||||

|

|

|

|

De interés social |

|

|

|

||||

|

|

Cartera de crédito valuada a valor razonable |

|

|

|

||||||

|

|

|

Créditos comerciales |

|

|

|

|||||

|

|

|

|

Actividad empresarial o comercial |

|

|

|

||||

|

|

|

|

|

Operaciones quirografarias |

|

|

|

|||

|

|

|

|

|

Operaciones prendarias |

|

|

|

|||

|

|

|

|

|

Créditos puente |

|

|

|

|||

|

|

|

|

|

Operaciones de factoraje financiero, descuento o cesión de derechos de crédito |

|

|

|

|||

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|||

|

|

|

|

|

Microcréditos |

|

|

|

|||

|

|

|

|

|

Entidades financieras |

|

|

|

|||

|

|

|

|

|

Otros |

|

|

|

|||

|

|

|

|

Préstamos de liquidez a otras sociedades financieras populares o comunitarias |

|

|

|

||||

|

|

|

|

Entidades federativas y municipios |

|

|

|

||||

|

|

|

Créditos de consumo |

|

|

|

|||||

|

|

|

|

Tarjeta de crédito |

|

|

|

||||

|

|

|

|

Personales |

|

|

|

||||

|

|

|

|

Nómina |

|

|

|

||||

|

|

|

|

Automotriz |

|

|

|

||||

|

|

|

|

Adquisición de bienes muebles |

|

|

|

||||

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

||||

|

|

|

|

Otros créditos de consumo |

|

|

|

||||

|

|

|

Créditos a la vivienda |

|

|

|

|||||

|

|

|

|

Media y residencial |

|

|

|

||||

|

|

|

|

De interés social |

|

|

|

||||

|

|

Estimación preventiva para riesgos crediticios |

|

|

|

||||||

|

|

|

Estimación preventiva para riesgos crediticios derivada de la calificación |

|

|

|

|||||

|

|

|

|

Cartera de crédito con riesgo de crédito etapa 1 |

|

|

|

||||

|

|

|

|

|

Créditos comerciales |

|

|

|

|||

|

|

|

|

|

|

Créditos comerciales sin restricción |

|

|

|

||

|

|

|

|

|

|

|

Actividad empresarial o comercial |

|

|

|

|

|

|

|

|

|

|

|

|

Operaciones quirografarias |

|

|

|

|

|

|

|

|

|

|

|

Operaciones prendarias |

|

|

|

|

|

|

|

|

|

|

|

Créditos puente |

|

|

|

|

|

|

|

|

|

|

|

Operaciones de factoraje financiero, descuento o cesión de derechos de crédito |

|

|

|

|

|

|

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|

|

|

|

|

|

|

|

Microcréditos |

|

|

|

|

|

|

|

|

|

|

|

Entidades financieras |

|

|

|

|

|

|

|

|

|

|

|

Otros |

|

|

|

|

|

|

|

|

|

|

Préstamos de liquidez a otras sociedades financieras populares o comunitarias |

|

|

|

|

|

|

|

|

|

|

|

Entidades federativas y municipios |

|

|

|

|

|

|

|

|

|

|

Créditos comerciales restringidos |

|

|

|

||

|

|

|

|

|

|

|

Actividad empresarial o comercial |

|

|

|

|

|

|

|

|

|

|

|

|

Operaciones quirografarias |

|

|

|

|

|

|

|

|

|

|

|

Operaciones prendarias |

|

|

|

|

|

|

|

|

|

|

|

Créditos puente |

|

|

|

|

|

|

|

|

|

|

|

Operaciones de factoraje financiero, descuento o cesión de derechos de crédito |

|

|

|

|

|

|

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|

|

|

|

|

|

|

|

Microcréditos |

|

|

|

|

|

|

|

|

|

|

|

Entidades financieras |

|

|

|

|

|

|

|

|

|

|

|

Otros |

|

|

|

|

|

|

|

|

|

|

Préstamos de liquidez a otras sociedades financieras populares o comunitarias |

|

|

|

|

|

|

|

|

|

|

|

Entidades federativas y municipios |

|

|

|

|

|

|

|

|

|

Créditos de consumo |

|

|

|

|||

|

|

|

|

|

|

Créditos de consumo sin restricción |

|

|

|

||

|

|

|

|

|

|

|

Tarjeta de crédito |

|

|

|

|

|

|

|

|

|

|

|

Personales |

|

|

|

|

|

|

|

|

|

|

|

Nómina |

|

|

|

|

|

|

|

|

|

|

|

Automotriz |

|

|

|

|

|

|

|

|

|

|

|

Adquisición de bienes muebles |

|

|

|

|

|

|

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|

|

|

|

|

|

|

|

Otros créditos de consumo |

|

|

|

|

|

|

|

|

|

|

Créditos de consumo restringidos |

|

|

|

||

|

|

|

|

|

|

|

Tarjeta de crédito |

|

|

|

|

|

|

|

|

|

|

|

Personales |

|

|

|

|

|

|

|

|

|

|

|

Nómina |

|

|

|

|

|

|

|

|

|

|

|

Automotriz |

|

|

|

|

|

|

|

|

|

|

|

Adquisición de bienes muebles |

|

|

|

|

|

|

|

|

|

|

|

Operaciones de arrendamiento financiero |

|

|

|

|

|

|

|

|

|

|

|

Otros créditos de consumo |

|

|

|

|

|

|

|

|

|

Créditos a la vivienda |

|

|

|

|||

|

|

|

|

|

|

Créditos a la vivienda sin restricción |

|

|

|

||

|

|

|

|

|

|

|

Media y residencial |

|

|

|

|

|

|

|

|

|

|

|

De interés social |

|

|

|

|

|

|

|

|

|

|

Créditos a la vivienda restringidos |

|

|

|

||

|

|

|

|

|

|

|

Media y residencial |

|

|

|

|

|

|

|

|

|

|

|

De interés social |

|

|

|

|

|

|

|

|

Cartera de crédito con riesgo de crédito etapa 2 |

|

|